Ihr Portfolio-Baustein für ein Investment im Edelmetallsektor

Der M & W Privat ist ein aktiv gemanagter Multi-Asset-Fonds ohne Benchmark-Bindung, der einen Kapitalzuwachs bei gleichzeitigem Schutz vor Inflation und Währungsinstabilität anstrebt.*

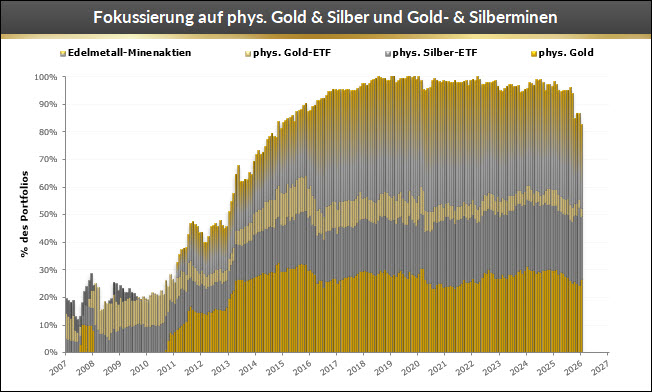

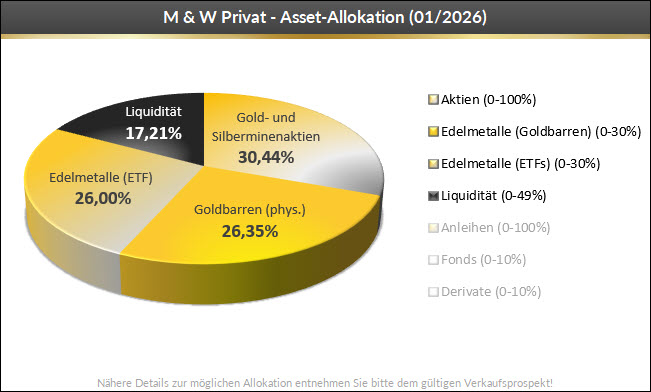

Der M & W Privat investiert strategisch in physisch allokierte Edelmetalle und physisch gedeckte Edelmetall-ETFs. Bei der Diversifikation des Fondsportfolios in Standardwerte des Edelmetallminensektors („Seniors“, Streaming & Royalty-Unternehmen) wird ein vom antizyklischen Market-Timing geprägter Stock-Picking-Ansatz verfolgt. Durch die Flexibilität, bis zu 60 % des Fondsvermögens in physische Edelmetalle allokieren zu können, unterscheidet sich der M & W Privat nicht nur deutlich von allen anderen Edelmetallfonds, sondern auch von allen anderen in Deutschland zugelassenen Multi-Assets-Investmentfonds.

*Nähere Details, insbesondere zu den mit einer Investition verbundenen Risiken entnehmen Sie bitte dem gültigen Verkaufsprospekt.

Ausblick

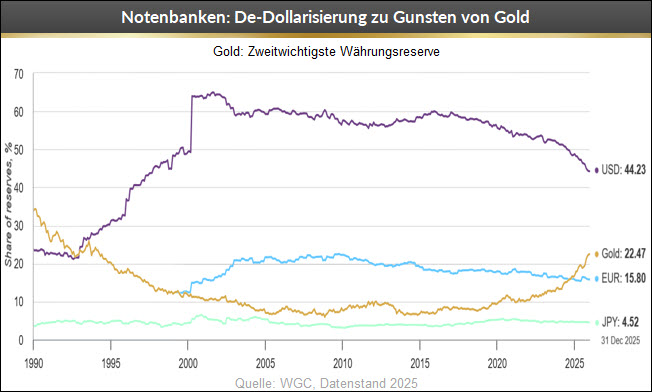

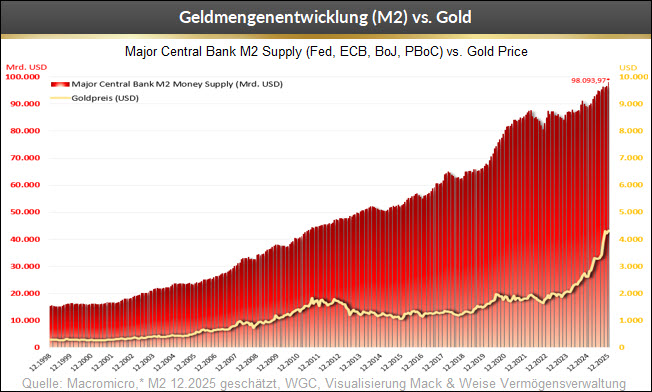

Auf Grund der herausfordernden makroökonomischen und geopolitischen Entwicklungen rechnen wir mit einer über Jahre andauernden Stagflationsphase (hohe Teuerungsraten bei nur schwachem Wirtschaftswachstum), in der Edelmetalle und Rohstoffe – so wie in den stagflationären 1970-er-Jahren – deutlich besser performen sollten als die breiten Aktien- und Anleihemärkte.

- Porträt

- Wertentwicklung

- Portfolio

- Chancen/Risiken

- Fondsdokumente

- ESG

Allgemeines

Kosten

Beim Vertrieb eines Fonds können von der Fondsgesellschaft Provisionen an die Vertriebspartner gezahlt werden. Die genaue Höhe ist bei der vertreibenden Bank zu erfragen.

Rechtshinweise

Bei der Anlage in Investmentfonds besteht, wie bei jeder Anlage in Wertpapieren und vergleichbaren Vermögenswerten, das Risiko von Kurs- und Währungsverlusten. Dies hat zur Folge, dass die Preise der Fondsanteile und die Höhe der Erträge schwanken und nicht garantiert werden können. Die Kosten der Fondsanlage beeinflussen das tatsächliche Anlageergebnis. Es kann keine Zusicherung gemacht werden, dass die Ziele der Anlagepolitik erreicht werden. Die allein verbindliche Grundlage für den Anteilserwerb sind die gesetzlichen Verkaufsunterlagen (Wesentlichen Anlegerinformationen, Verkaufsprospekte und Berichte), aus denen Sie die ausführlichen Informationen zu den potenziellen Risiken entnehmen können. Diese Dokumente sind sowohl bei der Verwaltungsgesellschaft FundRock Management Company S.A. und der Depotbank als auch bei den jeweiligen nationalen Zahl- oder Informationsstellen kostenlos erhältlich. Alle hier veröffentlichten Angaben gelten ausschließlich der Produktbeschreibung, stellen keine Anlageberatung dar und beinhalten kein Angebot des Beratungsvertrages, Auskunftsvertrages oder zum Kauf/Verkauf von Wertpapieren.

Kumulierte Wertentwicklung (brutto, in %, Stand: 06.02.2026)

1 Monat

6 Monate

1 Jahr

3 Jahre

5 Jahre

10 Jahre

seit Jahresbeginn

seit Auflage

Monatliche Wertentwicklung (brutto, in %, Stand: 01/2026)

Die aufgeführten Zahlen beziehen sich auf die Wertentwicklung in der Vergangenheit. Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die aktuelle oder künftige Entwicklung und sollte nicht der alleinige Entscheidungsfaktor bei der Auswahl eines Produkts oder einer Anlagestrategie sein.

(Wertentwicklung nach BVI-Methode, d. h. inkl. Ausschüttungen aber ohne Berücksichtigung des Ausgabeaufschlags. Die auf Fondsebene anfallenden Kosten (z. B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene individuell anfallenden Kosten (z. B. Depotgebühren, Provisionen und andere Entgelte) wurden in der Darstellung nicht berücksichtigt und würden sich bei Berücksichtigung negativ auf die Wertentwicklung auswirken. Anfallende Ausgabeaufschläge reduzieren das eingesetzte Kapital sowie die dargestellte Wertentwicklung.)

Größte Positionen per (per 01/2026)

Risiko- und Ertragsprofil*

Empfohlener Anlagehorizont

Chancen

- vermögensverwaltende Investmentstrategie ohne Benchmarkorientierung

- hohe Flexibilität möglich (Kasse bis zu 100 %, Anleihen bis zu 100 %, Aktien bis zu 100 %, Edelmetalle bis zu 60 %, Fremdfonds bis zu 10 %, Derivate bis zu 10 %)

- Aktien: Markt-, branchen- und unternehmensbedingte Kurssteigerungen

- Renten: Markt- und emittentenbedingte Kurssteigerungen

- Edelmetalle: Partizipation an positiver Kursentwicklung

phasenweise Fokussierung der Investments kann - Schwankungsbreite reduzieren, aber auch Renditechancen steigern

derivative Finanzinstrumente ermöglichen zusätzliche - Renditepotenziale

- Wechselkursgewinne (aus Investitionen in Fremdwährungen)

Risiken

- Aktien: Markt-, branchen- und unternehmensbedingte Kursrückgänge

- Renten: Markt- und emittentenbedingte Kursrückgänge, Ausfall- und Kontrahentenbonitätsrisiken

- Edelmetalle: Partizipation an negativer Kursentwicklung

- phasenweise Fokussierung der Investments kann größere, negative Wertschwankungen auslösen

- derivative Finanzinstrumente können Wert des Fonds negativ beeinflussen

- Wechselkursverluste (aus Investitionen in Fremdwährungen)

Es ist zu beachten, dass Anlagen in kollektive Kapitalanlagen neben den Chancen auf Kurssteigerungen auch Risiken beinhalten bzw. mit folgenden Risiken verbunden sein können: Aktien-, Rentenmarkt-, Zins-, Kredit-, Wechselkurs- und Volatilitätsrisiken sowie politische Risiken. Jedes dieser Risiken kann auch zusammen mit anderen Risiken auftreten. Die Anteile der kollektiven Kapitalanlagen sind Wertpapiere, deren Wert durch die Kursschwankungen der in ihm enthaltenen Vermögenswerte bestimmt wird. Der Wert der Anteile kann dementsprechend gegenüber dem Einstandspreis steigen oder fallen. Es kann daher keine Zusicherung gegeben werden, dass die Ziele der Anlagepolitik erreicht werden. Die Wertentwicklungen in der Vergangenheit sind keine Garantie für zukünftige Ergebnisse. Potenzielle Anleger sollten über Erfahrung mit Anlagen in Finanzinstrumente verfügen, die im Rahmen der vorgesehenen Anlagepolitik eingesetzt werden. Eine Anlageentscheidung sollten potenzielle Anleger erst dann treffen, wenn sie sich mit ihren Rechts-, Steuer- und Finanzberatern, Wirtschaftsprüfern oder sonstigen Beratern unter Berücksichtigung ihrer persönlichen Finanz- bzw. Steuersituation und sonstiger Umstände, den im vorliegenden Prospekt enthaltenen Informationen, der Anlagepolitik und den Risiken im Zusammenhang mit der Anlage in eine kollektive Kapitalanlage umfassend beraten haben.

Reporting

Pflicht-Verkaufsunterlagen

Beim Vertrieb eines Fonds können von der Fondsgesellschaft Provisionen an die Vertriebspartner gezahlt werden. Die genaue Höhe ist bei der vertreibenden Bank zu erfragen.

Rechtshinweise:

Bei der Anlage in Investmentfonds besteht, wie bei jeder Anlage in Wertpapieren und vergleichbaren Vermögenswerten, das Risiko von Kurs- und Währungsverlusten. Dies hat zur Folge, dass die Preise der Fondsanteile und die Höhe der Erträge schwanken und nicht garantiert werden können. Die Kosten der Fondsanlage beeinflussen das tatsächliche Anlageergebnis. Es kann keine Zusicherung gemacht werden, dass die Ziele der Anlagepolitik erreicht werden. Die allein verbindliche Grundlage für den Anteilserwerb sind die gesetzlichen Verkaufsunterlagen (Wesentlichen Anlegerinformationen, Verkaufsprospekte und Berichte), aus denen Sie die ausführlichen Informationen zu den potenziellen Risiken entnehmen können. Diese Dokumente sind sowohl bei der Verwaltungsgesellschaft FundRock Management Company S.A. und der Depotbank als auch bei den jeweiligen nationalen Zahl- oder Informationsstellen kostenlos erhältlich. Alle hier veröffentlichten Angaben gelten ausschließlich der Produktbeschreibung, stellen keine Anlageberatung dar und beinhalten kein Angebot des Beratungsvertrages, Auskunftsvertrages oder zum Kauf/Verkauf von Wertpapieren.